私人貸款市場競爭激烈,各家銀行紛紛推出貸款優惠,然而,不同的金融機構提供不同的貸款利率和利件。『私人貸款邊間好』成為很多人關注的問題。本文為你整合香港私人貸款比較,特別關注低息貸款,幫助你快速了解各家機構所提供的最低利率範圍。

目錄

私人貸款比較:2%以下低息貸款

| 貸款產品 | 最低實際年利率 | 取得最低息條件 |

|---|---|---|

| WeLab Bank 私人貸款 查看優惠 | 1.68% | 貸款金額達HK$150萬及還款期24個月 |

| 渣打私人貸款 查看優惠 | 1.85% | 貸款額達HK$150萬及還款期12個月 |

| 大新銀行分期「快應錢」 | 1.88% | 貸款額達HK$199萬及還款期12個月 |

*資料截至2025年6月1日

以上僅供參考,貸款利率會不時變動,一切以官方最新公布為準。

如何比較私人貸款產品?

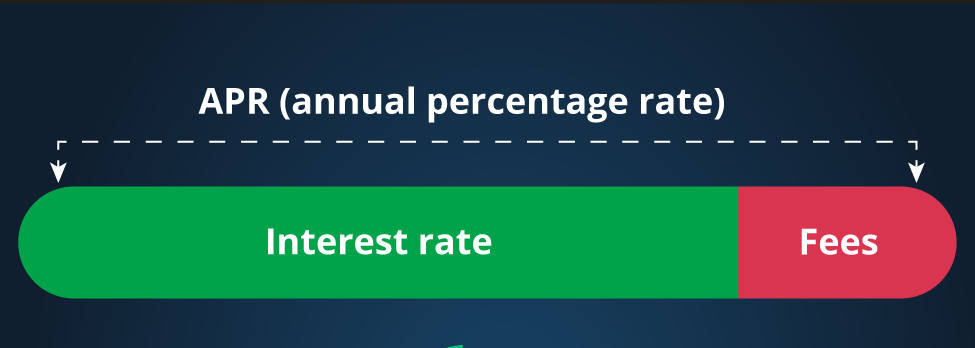

- 實際年利率(APR):實際年利率是評估貸款成本的最重要指標之一,它包括了基本利率以及所有與貸款相關的手續費和行政費用等。實際年利率愈低,還款額愈少。為了讓消費者可作比較,金管局已規定各銀行須以指定公式計算實際年利率。當選擇私人貸款產品前應先參考實際年利率,因為它能準確反映實際的借貸成本。

- 還款期限和彈性:比較不同貸款產品的還款期限,了解是否符合你的還款能力和時間框架。同時,考慮貸款產品是否提供靈活的還款選項,例如提前還款、部分還款或延期還款。

- 貸款機構的信譽:選擇貸款機構時,了解其信譽和客戶服務質量是很重要的。你可以前往公司網站了解公司背景,以獲得有關貸款機構的資訊。通常來說,向銀行申請私人貸款較划算,因為銀行的財務更穩健,而貸款利率普遍較低。這是因為銀行能夠以較低的成本獲取資金,主要來自大量的公眾存款。此外,銀行在風險管理方面受到嚴格的監管。他們會評估客戶的信貸評級和收入等資料,以降低壞帳風險。

- 申請和審批過程:了解申請不同貸款產品的流程和所需文件,並評估審批的速度和便利性。普遍而言,虛擬銀行在審批速度上通常比傳統銀行更快。適合需要快速獲得貸款的借款人。

申請私人貸款注意事項

- 考慮還款能力:在申請貸款之前,要考慮自己是否有能力償還大額貸款,而不是盲目地借取最高金額。借款人應該根據自身的還款能力來制定合理的貸款計劃。

- 注意附加條件:某些低息貸款可能有特定的條件,例如需要有良好的信用評分(TU),較大的貸款金額或較長的還款期限。此外,有些銀行可能根據申請人的月薪倍數計算最高貸款額度,因此並非所有人都能享受低息貸款的優惠。

- 理解貸款條款:在簽署貸款合同之前,仔細閱讀並理解其中的條款和條件。確保清楚了解還款方式、提前還款政策、逾期還款費用等重要內容。

- 考慮綜合條件:低息貸款可能需要滿足多個條件,例如同時開設指定戶口或申請信用卡。綜合考慮自己的情況和需求,判斷是否值得滿足這些條件以獲得低息優惠。

- 實際年利率:貸款機構常常使用「低息」作為吸引客戶的手段,但低月利息並不一定代表優惠,實際年利率(APR)才是更重要的參考指標。請花時間了解優惠的附加條件,例如是否只適用於新客戶或特定貸款金額。

私人貸款類別和用途

| 類別 | 用途 | 特點 |

|---|---|---|

| 稅貸 | 銀行並無強制性地限制稅務貸款的用途,因此此類貸款不僅限於繳稅用途,亦可用於其他用途,例如結婚、周轉、進修、裝修等。 | 稅務貸款的利息通常會比一般貸款低,實際年利率甚至可能低於2%,因此可以視為低息貸款。 |

| 循環貸款 | 主要用於短期資金周轉,客戶可以根據自己的資金需求隨時從備用信貸額中提取貸款,以滿足營運或其他資金需求。 | 比較彈性,已償還的信貸額可以循環再用,無需重新提交申請。但實際年利率可能會高於一般的定額分期貸款。 |

| 結餘轉戶 | 只能用於還款用途,即用於還償現有的貸款或信用卡債務。這種貸款通常是為了幫助客戶更好地管理其債務而設計的。 | 銀行可以將客戶持有的多張信用卡的貸款結餘轉移至一張信用卡上,以方便客戶集中還款。此外,結餘轉戶可以減少利息支出。信用卡的實際年利率通常高達30%以上,而結餘轉戶的年利率一般為5%至19%。 |

| 私人分期貸款 | 銀行沒有限制其用途 | 較為靈活,客戶可根據個人需要使用貸款。通常來說,私人分期貸款的貸款額度較稅務貸款高,但實際年利率也相對較高。 |

常見問題

申請私人貸款需要準備什麼?

以下是常見的所需文件:

1. 住址證明(例如:銀行月結單、電費單等)

2. 工作及薪金證明(例如:最近三個月薪金的銀行月結單、稅單、糧單等)

3. 香港身份證

我合資格申請私人貸款嗎?

除了以上證明文件,以下是一些銀行要求的最低條件:

1. 年滿18歲

2. 年薪至少HK$8萬

私人貸款批核時間要多久?

傳統銀行通常需要3-7個工作天才能發出貸款批核通知,並在1-2個工作天內完成放款。虛擬銀行則可以在收到所有必要文件後進行即時批核和放款,速度更快。

申請私人貸款為什麼會被拒絕?

常見的原因如下:

1. 收入過低,未能達到銀行的最低要求

2. 信貸評級欠佳,例如經常逾期還款,銀行會認為申請人的借貸風險較高,而拒絕私人貸款申請

3. 個人貸款資料存在失誤,銀行會因『資料錯誤』而拒絕私人貸款申請

4. 未能交齊上述所需的文件作審批,會因『資料不完整』而被拒之門外

甚麼因素會影響信貸評級?

主要取決於以下因素:

1. 個人還款紀錄:如果借款人經常逾期還款,信貸評級會被大打折扣,這對未來的信貸申請和利率產生負面影響。

2. 總欠債額:如果借款人總欠債額過高,信貸評級會受到負面影響,可能會導致申請不成功或是申請到的貸款利率較高。

3. 新開立信貸帳戶:在同一時間內向多間銀行申請私人貸款,會對信貸紀錄有負面的影響。這是因為在短時間內多次申請貸款,會導致多次信貸機構的查詢記錄,進而影響信貸評級。

4. 信貸紀錄長短:如果借款人的信貸紀錄較短,則銀行可能無法評估借款人的信用風險,這可能會導致申請到的貸款利率較高。

5. 信貸帳戶種類

我應向銀行或是財務公司申請私人貸款?

一般而言,向銀行申請私人貸款比較划算,因為財務公司的貸款利息普遍比銀行高,由於銀行的獲取資金成本較低,資金主要為大量的公眾存款。另外,銀行在風險管理方面的規管相當嚴格,例如瞭解客人的信貸評級及入息等資料,壞帳的機會較低,所以銀行可以調低貸款利率以吸引客戶申請貸款。

什麼是低息貸款?

以目前滙豐銀行的港元最優惠利率:5.875%,私人貸款低於 2% 的實際年利率可以說是低息貸款。